「今年はパート・アルバイトをかけ持ちしていろいろやったわ」、なんていうかたは確定申告を自分でしなければならないかもしれません。確定申告をすることで、払いすぎた税金を取り戻せるかも……。確定申告をしたほうがいい人、確定申告をしなければならない場合についてなど、税理士の角田圭子さんに聞きました。

アルバイトの年収が103万円超なら確定申告が必要

かけ持ちしているパート・アルバイトの給与所得の合計が1年間で103万円超あるなら、確定申告をする必要があります。

給与所得として所得税がかかるのは、1年間の所得が103万円超からになります。これは、「基礎控除」38万円、「給与所得控除」65万円、これらの合計103万円の控除があるためで、年収103万円以下の人はそもそも所得税がかかりません。

そのため、年収103万円以下の人は確定申告をする必要は基本的にありません。ただし、月々のパート・アルバイト代から所得税を引かれていれば、還付申告(所得税を戻してもらう申告)をすることができます。

年末調整をしてくれるのは、メインの会社のみ

会社によっては、パート・アルバイトの年末調整をしてくれます。働いたのが1社だけで、会社が年末調整をしてくれるなら自分で確定申告をする必要はありません。

しかし、数社かけ持ちをしていて、すべての合計年収が103万円超ある人は自分で確定申告をしなければなりません。なぜなら、年末調整をしてくれるのは、メインの会社1社のみに限られるからです。

確定申告とは1月1日から12月31日までの1年間のすべての所得を計算し、確定申告書を税務署に申告・納税することです。

そのため、自分で確定申告をする場合にはそれぞれの会社の源泉徴収票が必要です。年末調整をしてくれた会社からの「年末調整されている源泉徴収票」、それ以外の会社からは「年末調整されていない源泉徴収票」が必要になります。

年収103万円以下でも確定申告したほうがいい場合もある

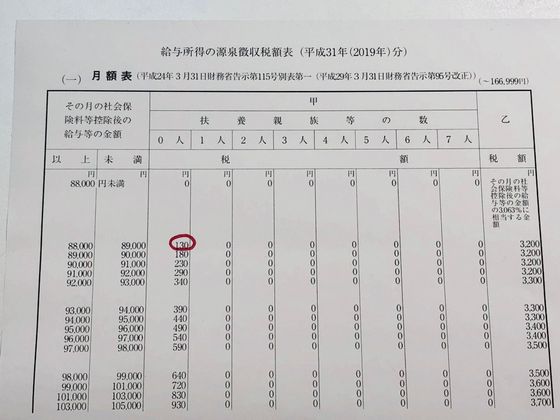

「全部のアルバイト先の年収を合計しても103万円以下だから大丈夫」と思っているかた、給料明細をしっかりチェックしないと損してしまうかもしれません。年収103万円以下でも、1カ月の所得が8万8000円以上あると、その月に所得税を源泉徴収されている場合があります。

月収8万8000円以上になると、扶養親族がいない場合で130円の所得税が引かれることになります。さらに、メインの会社以外のアルバイト先では月収8万8000円以下でも所得税が引かれます。(詳しくはhttp://zeikin-chie.net/58.htmlを参考に)

これらは、年収103万円以下の人は本来払わなくてもいい税金です。つまり、この引かれている所得税は確定申告をすると還付金として戻ってきます。所得税が引かれているかどうかは、毎月の給料明細を見ればわかるのでチェックしましょう。

年収103万円超なら確定申告しないとダメ?

すべてのパート・アルバイト代を合計して年収103万円超ある人は確定申告をします。どのアルバイト先も所得税を源泉徴収していない場合は、確定申告をして税金を納めることになります。

こういうときに「確定申告しないとバレないかも」というのはNG。マイナンバーにより把握されています。確定申告をしないのは所得税の規定に違反することになり、場合によってはペナルティも課せられます。

複数のパート・アルバイトをしていて年収103万円超ある人は、全部の会社から源泉徴収票をもらって確定申告をすることがルールです。