ニュースで耳にするお金の単語。なんとなくはわかっていても、説明できるほどには自信がない……そんなことありませんか?この連載では、図解も含めてスパッと解説。もやもやとお金の不安を、少しでも減らしたいと思います。

前回に引き続き、第2回目は税金についてです。

教えてくれる人

さんきゅう倉田さん

元東京国税局職員という異色の吉本芸人。税金やお金に関する情報発信が話題になり、執筆や講演などをこなす。最新刊は『元国税局芸人が教える わかる、得する!超やさしい税金の教科書』(Gakken)。’23年に東京大学文科二類に合格し、東京大学に在学中。1985年神奈川県生まれ。

編集部)

前回は元国税局芸人のさんきゅう倉田さんに、そもそも税金って何?というところからうかがいました。税金は「生活していくための会費」であり、私たちが生活していくのに必要なものということでしたよね。

さんきゅう倉田さん)※以下敬称略

はい。道路や橋、図書館、プールなどを利用できたり、ゴミ回収などのサービスを受けられたりするのは、みんな税金のおかげです。

編集部)

倉田さんは国税局の職員として、税金の申告が正しく行われているかを調査する仕事をされていたそうですが、職業病みたいなものってありましたか?

倉田)

飲食店に入ると、お客さんの数からその店の売り上げをざっくり計算してしまう……ですかね。

編集部)

すごい!みんなが「何を頼もうかな~」と考えているときに、パチパチと頭の中のそろばんをはじくわけですね。

倉田)

さすがに今はもうやらないですけどね(笑)。それはそうと、今回は、前回紹介したさまざまな税金のうち、特に理解しておくべき重要なものを解説しようと思っているんです。それはズバリ「所得税」です。

編集部)

給与明細の「控除」の部分を見ると、毎月きっちり所得税が引かれていますよね……。

倉田)

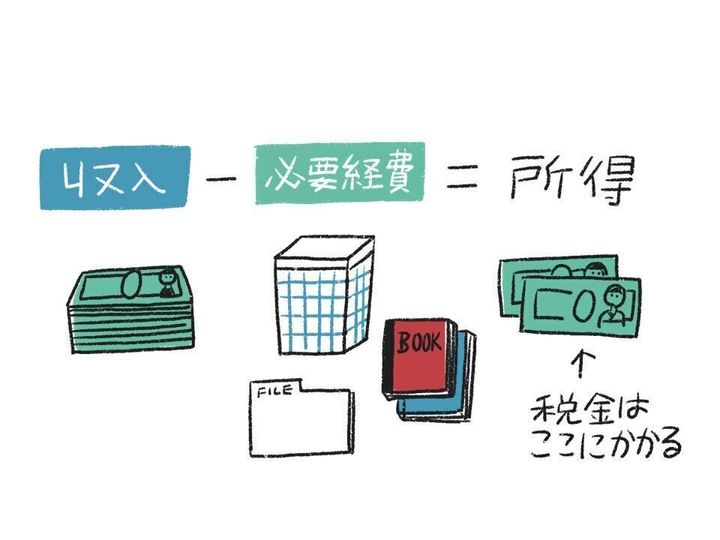

所得税とは、会社からもらう給与や自分で商売をして稼いだお金などにかかる税金です。ここで注意したいのは、課税対象になるのは“収入”ではなく“所得”なんですよね。収入は手元に入るお金の総額のことですが、所得はそこから必要経費を差し引いて残ったお金のこと。必要経費とは、通信費や旅費交通費、外注費など、その収入を得るための発生した支出になります。

編集部)

必要経費には課税しないという配慮がされているわけですね。お店の経営者やフリーランスの人は必要経費が認められてうらやましいですねぇ。

倉田)

いやいや、会社員やパートの人(=給与所得者)には給与所得控除というものがあって、収入から一定額を差し引いてもらっているんですよ。ちなみに、金額を差し引くことを「控除」というんですが、税金には個人的な経済事情を税金の計算に反映するためにさまざまな控除があるんです。

編集部)

年末になると書類をいろいろ提出するやつですね!

倉田)

それです。数が多いので一部割愛しますが、以下のような場合に控除(所得控除といいます)を受けられる可能性があります。

<所得控除の例> ※それぞれに条件あり

●自然災害などで財産を失った→雑損控除

●社会保険料(健康保険料など)を支払った→社会保険料控除

●病院の診療費や薬代の合計が年10万円を超えた→医療費控除

●生命保険料を支払った→生命保険料控除

●地震保険料を支払った→地震保険料控除

●国や地方自治体に寄附をした→寄附金控除

●配偶者の収入が一定金額以下→配偶者控除・配偶者特別控除

編集部)

総収入から必要経費や所得控除のもろもろを差し引いた金額が「課税される所得金額」ということですね。基本的すぎてスミマセン(汗)。所得税の税率は、たとえば消費税の10%のように一定なんでしたっけ?

倉田)

その前に所得税の納付方法について説明しますね。所得税の納付方法には、以下のように「申告納税制度」と「源泉徴収制度」の2種類があるんですよ。

<所得税の納付方法>

●申告納税制度…税金を納める本人が税務署に所得などを申告して税金を納付する方法

●源泉徴収制度…事業者が従業員の給与からあらかじめ所得税を天引きして納付する方法

編集部)

会社員やパートの人は源泉徴収制度に該当するわけですね。「源泉」って「物事が発生するみなもと」という意味みたいで、給与が発生したそばから徴収するぞっていう意気込みを感じてしまいます。

倉田)

申告納税制度のほうは、「確定申告」でおなじみですよね。毎年2月半ばから、個人事業主の人などが自身の所得税を計算して税務署に申告します。

編集部)

よく一緒に仕事をしているフリーランスのカメラマンやライターは、2月になるとてんやわんやしてますね。

倉田)

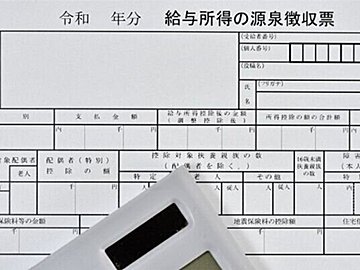

いっぽう会社員やパートの人(給与所得者)の所得税は、給与から天引きされるため、基本的には自身で手続きをする必要はありません。本来、1年間の収入や控除額が確定しなければ税率も所得税額も決められませんが、「給与所得の源泉徴収税額表」というものにのっとって、金額確定前に所得税相当額を源泉徴収するのが一般的です。源泉徴収額よりも実際の所得税額が少ない場合は、「年末調整」で多く納めた分が戻ってきます。

編集部)

そうそう、臨時収入みたいでちょっとうれしいんですよ♪

倉田)

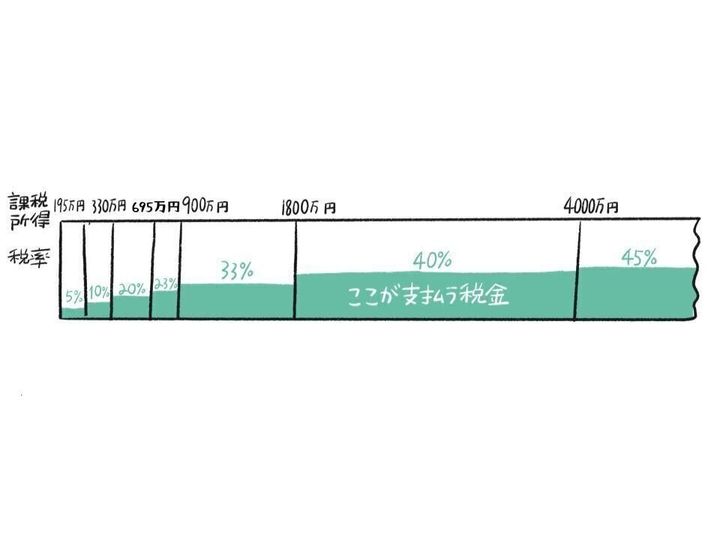

そして肝心の所得税の税率ですけど、所得税は課税される所得金額によって税率が変動する方式がとられていて、以下のように5%~45%の7段階になっています。

編集部)

すごい!課税所得が4,000万円以上ある人は、半分近く持って行かれちゃうんですね。ところでまた「控除」という言葉が登場しましたが、これは一体何ですか?

倉田)

ちょっと難しくなりますが、課税所得が300万円の場合、その300万円に丸々10%の所得税がかかるのではなく、195万円までは税率5%、195万円を超える分(300万円-195万円=105万円)は税率10%ということなんです。

所得税額は、

<195万円×0.05(5%)+105万円×0.1(10%)=20万2,500円>

の計算式で出すことができますが、課税所得が上がるごとに計算式が複雑になるため、

<300万円×0.1(10%)-9万7,500円=20万2,500円>と簡単に計算できるように、国税庁が「所得税の速算表」として一律の控除額を示しています。それが上の表ですね。

編集部)

それは助かりますね~。

倉田)

控除といえば、先ほど紹介した「所得控除」のほかに「税額控除」というものもあって、所得税額から一律に差し引くことができます。税額控除には金融機関を通して住宅ローンを使用した場合に適用される「住宅借入金等特別控除」や、バリアフリー改修工事や省エネ改修工事を行った場合に適用される「住宅特定改修特別税額控除」などもあります。

編集部)

これも会社員やパートの場合は会社が手続きしてくれるんですか?

倉田)

いいえ。税額控除の適用を受けるには給与所得者でも確定申告が必要です。ひと手間はかかりますが、支払う税金を減らせるわけですから――。

編集部)

やりますね。何が何でも。

倉田)

控除がいい例ですが、税金について知らないより知っておくほうが断然お得になるんですよ。僕自身は、所得控除も税額控除も、納税者一人ひとりに寄り添ったよくできた制度だなって思っています。

編集部)

倉田さんは、以前は国税局、今は芸能界にいらして、高額納税者の方と接する機会も多いと思うのですが、お金持ちになにか共通点ってありますか?

倉田)

「怒らない」ですかね。怒ることが不合理だったり無駄だとわかっているから、すぐキレたりしない寛容な人が多い気がします。経験的にそのほうがいいって分かっているんですよね。たぶん。

編集部)

「金持ち喧嘩せず」ってホントなんですね~。

倉田)

あとは、お財布がきれい。レシートやポイントカードでパンパンということはなくて、お札の向きも揃えていますよね。お金を大切に扱っている印象です。

編集部)

なるほど。私もまずは不要なレシートを捨てるところから始めます!倉田さん、今回もありがとうございました。次回は私たちに毎日の暮らしと切っても切り離せない「消費税」についてうかがいます。

次回へつづく。

イラスト/オガワナホ 構成・文/志賀朝子 企画/サンキュ!コメつぶ編集部